Счет-фактура — это документ налогового учета по исчислению налога на добавленную стоимость (НДС). В нем подтверждается сумма НДС, которую продавец включает в стоимость отгруженного товара и выставляет покупателю.

Для чего нужен счет-фактура

На основании счета-фактуры покупатель может уменьшить сумму налога на добавленную стоимость, которую должен заплатить в бюджет страны. Добавленная стоимость — это дополнительная сумма, которую продавец начисляет сверху себестоимости товаров. Эту сумму государство облагает налогом.

Продавец со своей стороны включает НДС в окончательную цену товара. Получается, что налог в бюджет продавец платит из денег покупателя. Если он использует этот товар как сырье для производства своей продукции, то при ее продаже покупатель будет обязан заплатить НДС в бюджет еще раз.

Чтобы избежать двойного налогообложения, покупатель имеет право получить вычет по НДС на основании счетов-фактур. Это уменьшит сумму налога к уплате в бюджет на величину НДС, выплаченного при покупке товаров, используемых для получения готовой продукции.

Важно помнить о том, что налоговая служба тщательно проверяет документы, предъявляемые для получения налоговых вычетов. Если счет-фактура будет неверно оформлен или невовремя передан в ФНС, организация рискует не получить вычет.

Бумажный счет-фактура

Счета-фактуры можно формировать как в бумажном, так и в электронном виде. Если документ готовится на бумаге, необходимо подготовить два экземпляра — один для продавца, второй для покупателя. Оба должны быть подписаны поставщиком.

Согласно п. 3 ст. 168 НК РФ, счет-фактуру необходимо передать в течение пяти дней после отгрузки товара, оказания услуги или получения аванса. Бухгалтер продавца должен занести документ в книгу продаж, а бухгалтер покупателя — в книгу покупок. Покупатель имеет право принять сумму налога к вычету при выполнении двух условий:

- получении счета-фактуры (п. 1 ст. 169 НК РФ);

- принятии на учет товаров, услуг или имущественных прав (ст. 172 НК РФ).

После завершения сделки, компании должны хранить бумажный счет-фактуру в течение пяти лет.

Работа с бумажными счетами-фактурами занимает время сотрудников на печать, доставку и хранение документов. Это может сильно затянуть процесс передачи документа контрагенту, особенно если требуется доставка счета-фактуры в другой город или регион. А хранение счетов-фактур в бумажном архиве усложняет поиск документов и несет с собой риски их потери и порчи. Избежать этого помогает переход на электронные документы.

Электронный счет-фактура

Электронный счет-фактура равнозначен бумажному, это такой же юридически значимый оригинал документа. Его не нужно дублировать на бумаге. Обмениваться счетами-фактурами в электронном виде можно только через оператора электронного документооборота (ЭДО). Он фиксирует дату и время отправки и получения документов.

Компании, которые стремятся к цифровизации бизнес-процессов, отмечают, что переход на электронные счета-фактуры позволяет:

- сократить трудозатраты;

- снизить расходы на бумагу;

- сделать хранение и поиск документов удобнее;

- ускорить и увеличить суммы возвратов по НДС;

- сократить количество ошибок при составлении и выставлении документов.

Согласно порядку обмена, утвержденному Приказом Минфина от 05.02.2021 № 14Н, электронный счет-фактура — это формализованный документ. 29 января 2024 года Минюст опубликовал приказ ФНС от 19.12.2023 № ЕД-7-26/970@. Он утвердил новый формат для универсального передаточного документа (УПД) и счета-фактуры. Формат по приказу №820 утрачивает силу и становится приложением к новому приказу №970. Утвержденный формат делает документ машиночитаемым, это значит, что компьютер может обработать счет-фактуру и выявить ошибки в заполнении.

На электронные счета-фактуры можно перейти, если соблюдаются все условия:

-

Обмен происходит через оператора ЭДО по требованию Приказа Минфина РФ от 05.02.2021 N 14Н.

-

Оператор проверяет документ на соответствие требованиям заполнения электронного счета-фактуры и сообщает об ошибках, чтобы организация представляла корректный файл в ФНС.

-

Оператор проверяет сертификат электронной подписи. Если сертификат недействителен или отозван, подписать документ будет невозможно.

-

КЭП гарантирует неизменность информации с момента подписания;

-

Оператор всегда может подтвердить факт отправки, получения и подписания счета-фактуры.

Электронные документы защищены от потери, их можно легко найти в системе ЭДО при необходимости. Для удобства доступен автоматический учет в 1С, который избавляет от ручного переноса данных и снижает вероятность появления ошибок в декларации. Электронный счет-фактура доставляется в считаные секунды, что особенно важно для предприятий, чья прибыль тут же уходит на закупку нового товара — например в сфере ритейла.

Как хранить электронные счета-фактуры

Электронный счет-фактура регистрируется в книгах покупок и продаж, в журналах учета счетов-фактур и хранится в электронном виде в течение пяти лет. Отсчет срока хранения начинается после налогового периода, в котором документ использовался последний раз для вычета НДС. Хранить счета-фактуры необходимо по правилам, утвержденным Постановлением Правительства от 26.12.2011 № 1137.

ФНС может запросить у организации представление счета-фактуры во время проведения камеральной проверки декларации по НДС. Направлять документ разрешено в электронном виде, возможность закреплена в п. 2 ст. 93 НК РФ. При этом передавать счет-фактуру обязательно через оператора ЭДО в утвержденном формате.

Как заполнить счет-фактуру

Важно корректно заполнить документ, чтобы впоследствии без проблем получить налоговый вычет. При составлении счета-фактуры укажите следующие реквизиты:

-

порядковый номер и дату составления;

-

сведения о продавце;

-

сведения о грузоотправителе и грузополучателе;

-

реквизиты документов на оплату;

-

сведения о покупателе;

-

наименование и код валюты;

-

наименование и коды товаров, работ, услуг;

-

количество и стоимость товаров;

-

сведения об импортных товарах.

Полный перечень реквизитов содержится в ст.169 НК РФ. Организации и ИП, которые работают на специальных налоговых режимах, — УСН, ЕСХН, ПСН, — не платят НДС и не составляют счета-фактуры. Подписывает электронный счет-фактуру только отправитель.

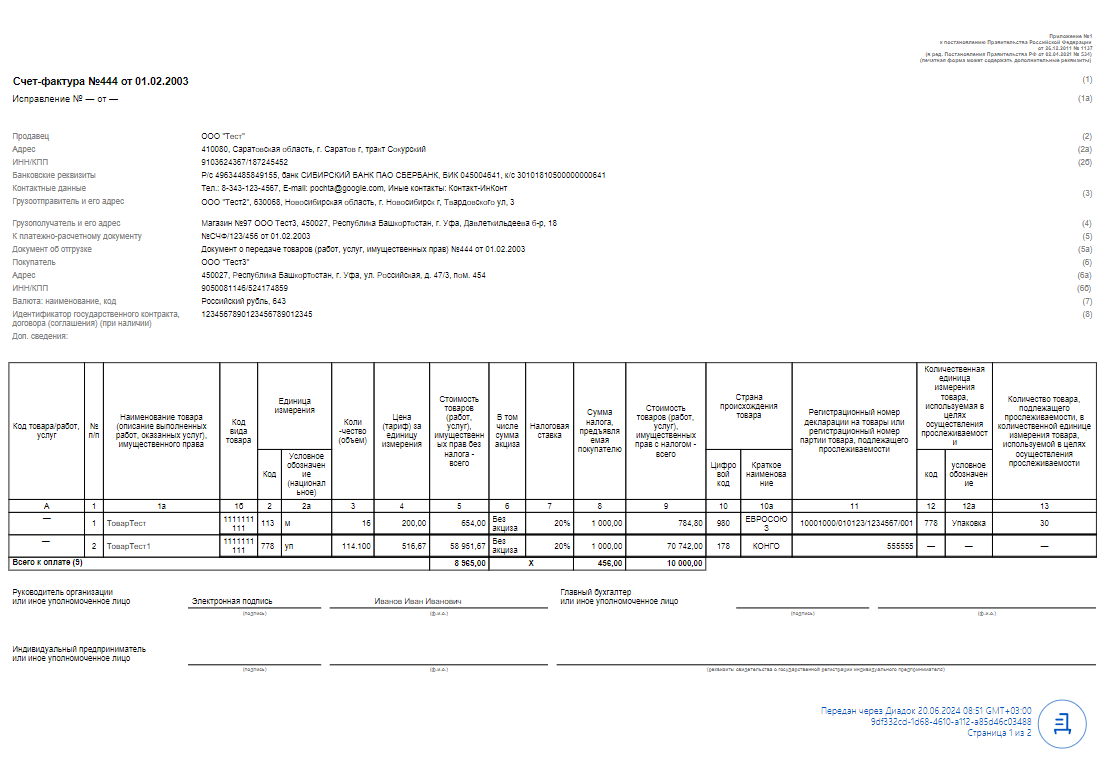

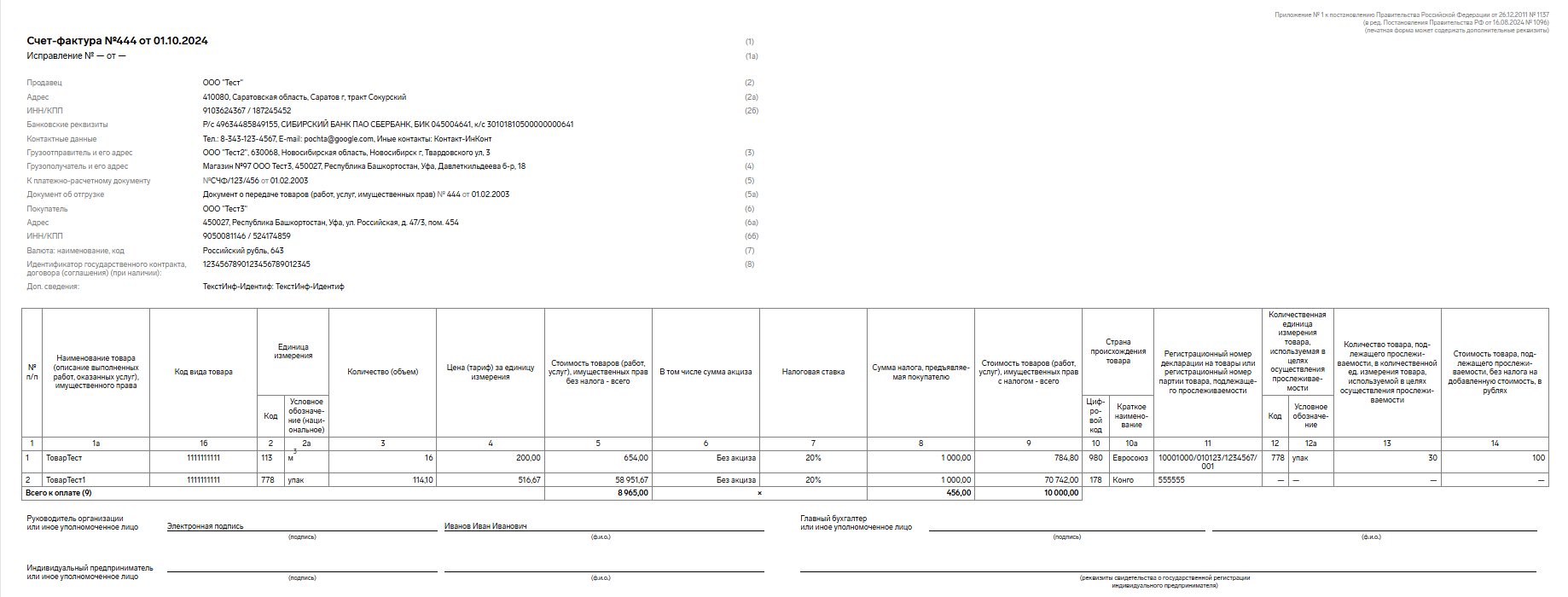

Образец заполнения счета‑фактуры

Рассмотрим как заполняются строки счета-фактуры.

Строка 1 «Номер СФ»

При составлении счетов-фактур обособленными подразделениями (участником товарищества или доверительным управляющим) к порядковому номеру через "/" добавляется код обособленного подразделения, указанный в учредительных документах (код операции, в соответствии с договором товарищества или доверительного управления имущества).

Строка 1 «дата СФ»

Дата составления счета-фактуры должна быть не ранее даты составления первичного документа.

Строка 1а «Номер и дата исправления»

Строка заполняется только в случае составления исправленного счета-фактуры: в строке указывается порядковый номер и дата исправления.

Строка 2 «Продавец»

Полное или сокращенное наименование продавца, согласно учредительным документам.

Строка 2а «Адрес»

Адрес местонахождения продавца, указанный в ЕГРЮЛ или ЕГРИП.

Строка 2б «ИНН/КПП продавца»

Если продавец — ИП, то достаточно указать ИНН.

Строка 3 «Грузоотправитель»

Если Продавец и Грузоотправитель являются одним и тем же лицом, вносится запись «он же».Если нет — укажите полное или сокращенное наименование грузоотправителя и его почтовый адрес. Если счет-фактура составляется на выполнение работы (оказание услуги) или налоговым агентом, в этой строке ставится прочерк.

Строка 4 «Грузополучатель»

Полное или сокращенное наименование, адрес, в соответствии с учредительными документами. Если счет-фактура составляется на выполнение работы (оказание услуги) или налоговым агентом, в этой строке ставится прочерк.

Строка 5 «К платежно-расчетному документу»

Если была получена предварительная оплата, необходимо указать номер и дату платежного поручения или кассового чека. Если предоплаты не было или она была получена в день отгрузки товара, в этой строке ставится прочерк. Прочерк ставится и в случае получения аванса в натуральной форме.

Строка 6 «Покупатель»

Полное или сокращенное наименование покупателя, согласно учредительным документам.

Строка 6а «Адрес»

Адрес покупателя, указанный в ЕГРЮЛ или ЕГРИП.

Строка 6б «ИНН и КПП покупателя»

Если покупатель — ИП, достаточно указать ИНН.

Строка 7 «Валюта»

Цифровой код по ОК валют (Постановление Госстандарта России от 25.12.2000 N 405-ст). Если оплата по договору предусмотрена в рублях в сумме, эквивалентной определенной сумме в иностранной валюте или у.е., то в качестве наименования валюты указывается рубль и его код.

Важно! В у.е. счет-фактуру составлять нельзя.

Рассмотрим как заполняются графы счета-фактуры.

Графа 2 «Единица измерения»

При отсутствии показателя ставится прочерк. При получении оплаты или частичной оплаты в счет предстоящих поставок ставится прочерк.

Графа 2 «Код»

Графа 2 и 2а заполняется в соответствии с ОК 015-94 (МК 002-97). «Общероссийский классификатор единиц измерения» (утв. Постановлением Госстандарта РФ от 26.12.1994 N 366).

Графа 3 «Количество (объем)»

При отсутствии показателя ставится прочерк. При получении оплаты или частичной оплаты в счет предстоящих поставок ставится прочерк.

Графа 4 «Цена (тарифа) за единицу измерения»

При отсутствии показателя ставится прочерк. При получении оплаты или частичной оплаты в счет предстоящих поставок ставится прочерк.

Графа 6 «В том числе сумма акциза»

При отсутствии показателя вносится запись «без акциза». При получении оплаты или частичной оплаты в счет предстоящих поставок ставится прочерк.

Графа 7 «Налоговая ставка»

По операциям, указанным в пункте 5 статьи 168 Налогового кодекса Российской Федерации, вносится запись «без НДС».

Графа 8 «Сумма налога, предъявляемая покупателю»

По операциям, перечисленным в пункте 5 статьи 168 Налогового кодекса РФ, вносится запись «без НДС».

Графа 10 «Страна происхождения»

Заполняется, если страна происхождения не Россия. При получении оплаты или частичной оплаты в счет предстоящих поставок ставится прочерк.

Графа 10 «Цифровой код»

Графа 10 и 10а заполняется в соответствии с ОК стран мира (МК (ИСО 3166) 004-97) 025 — 2001.

Графа 11 «Номер таможенной декларации»

Заполняется, если страна происхождения не Россия. При получении оплаты или частичной оплаты в счет предстоящих поставок ставится прочерк.

Как работать со счетом-фактурой в Диадоке

Через Диадок можно отправить счет-фактуру, созданный в самом сервисе или составленный в другой системе. Редактор Диадока позволяет сформировать документ с учетом всех требований законодательства. Мы написали подробную инструкцию о том, как создать и отправить электронный счет-фактуру. Если вы подготовили документ в другой программе, можете загрузить XML-файл на сайт Диадока и проверить его на соответствие формату по ссылке.

Обменивайтесь счетами‑фактурами в Диадоке Формируйте счета-фактуры в электронном виде, согласно утвержденному формату ФНС, прямо в Диадоке с помощью встроенного редактора. Он подскажет, как правильно заполнить поля и проверит документ на ошибки.

Если вы еще передаете счета-фактуры на бумаге, воспользуйтесь бланками и образцами заполнения документа за 2024 год:

- Скачать бланк счета-фактуры в Excel 2024 год

- Скачать бланк счета-фактуры в Word 2024 год

- Скачать бланк счета-фактуры в PDF 2024 год

- Скачать образец заполнения счета-фактуры 2024 год